炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

今日(2月6日)揽尽有色金属行业龙头的有色ETF华宝(159876)从水面下强势拉升翻红,场内价格逆市摸高0.9%,此前两日连续吸金4093万元,反映资金看好板块后市,积极借道ETF进场抢筹!

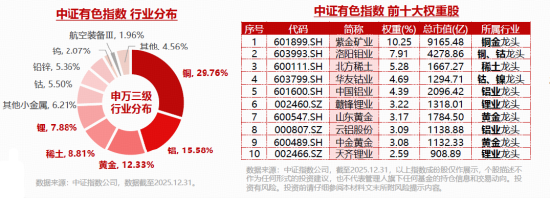

成份股方面,国城矿业( *** )、湖南黄金领涨超5%,盛新锂能、厦门钨业、中矿资源、雅化集团涨逾4%。权重股方面,中国铝业涨超2%,紫金矿业、洛阳钼业、北方稀土等个股飘红。

消息面上,中美同步推进铜资源战略储备建设,凸显铜在制造业安全体系中的关键地位。东方证券认为,我国正探索将铜精矿纳入国家战略储备范围,以应对高达75%的进口依存度;美国亦启动120亿美元“Project Vault”关键矿产储备计划,涵盖铜等50多种矿产。在全球铜矿品位下行、资本开支不足背景下,供给刚性增强,铜作为能源转型核心金属的战略价值有望持续提升。

本轮回升行情中,最受瞩目的莫过于铜。市场观点正在发生一个根本性转变:铜已从传统的周期性商品,蜕变为定义未来的“新基建金属”。分析师强调,人工智能数据中心的海量建设、全球范围内的电网升级改造以及电动汽车的普及,正在构筑对铜的长期需求支柱。与此同时,全球主要铜矿面临开采品位下降、新增产能投资不足的挑战,供应增长乏力。这种“新需求”与“紧供应”的格局,使得众多机构预测铜市场将进入长期的供应缺口阶段。

银河证券认为,国内推进铜资源储备体系建设,旨在提升国内铜供应链韧性和安全水平。全球百年变局下,大国博弈为自身资源供应安全掌控关键矿产、构建独立供应链体系,将导致全球铜缺口扩大,铜价将因“安全溢价”上行。短期铜价受美联储政策预期错杀影响,具备一定修复动力,下游需求回暖夯实基本面支撑,当前A股一些铜矿核心标的2026年估值安全边际高,配置价值凸显。看好铜价后市继续上涨。

国盛证券认为,供需错配+宏观宽松+产业升级共振,“有色盛宴”非短期脉冲,高盈利将维持3-5年。固然市场看涨有色金属后市表现,东方金诚指出,短期需警惕投机资金获利了结风险,波动可能加大。华泰证券建议,中配有色金属板块,即在自己的基金组合中占比10%-20%,既能够分享有色金属上涨红利,还能够分散风险。

提醒:近期市场波动可能较大,短期涨跌幅不预示未来表现。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

ETF费用相关说明:投资者在申购或赎回基金份额时,申购赎回 *** 机构可按照不超过0.5%的标准收取佣金,场内交易费用以证券公司实际收取为准。ETF不收取销售服务费。联接基金相关费用说明:华宝中证有色金属ETF发起式联接基金(A类)申购费率为申购金额200万元(含)以上时1000元/笔,100万元(含)~200万元时0.6%,100万元以下时1%;赎回费率为持有天数7日以下时1.5%,持有天数7日(含)以上时0%,不收取销售服务费。华宝中证有色金属ETF发起式联接基金(C类)不收取申购费,赎回费率为持有天数7日以下时1.5%,持有天数7日(含)以上时0%;销售服务费为0.3%。

风险提示:有色ETF华宝及其联接基金被动跟踪中证有色金属指数,该指数基日为2013.12.31,发布于2015.7.13,指数近5个完整年度的涨跌幅为:2021年,35.89%;2022年,-19.22%;2023年,-10.43%;2024年,2.96%;2025年,91.67%,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。